发布时间:2020年08月18日09:25

中物联医药物流分会

发布时间:2020年08月18日09:25

中物联医药物流分会

关注中物联

关注中物联

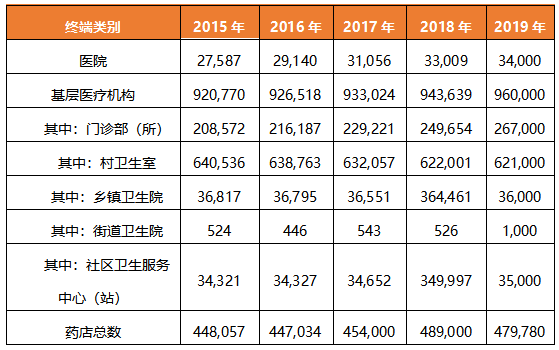

2019年三大终端数量增减并存

数据来源:中国药店

数据来源:米内网

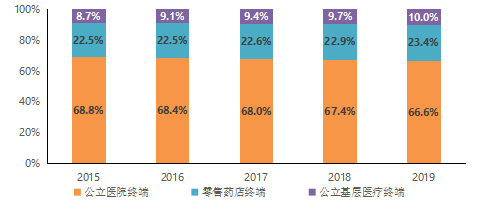

从实现药品销售的三大终端的销售额分布来看,公立医院终端市场份额最大,2019年销售占比为66.6%,较2018年下降0.8%,市场份额占比继续走低,但是仍然居于绝对主导地位;零售药店终端市场份额占比为23.4%,较2018年提升0.5%,终端销售金额持续提升;受医改强基层和分级诊疗政策的影响,公立基层医疗终端2019年市场份额较2018年提升0.3%,首次达到10%,市场份额连续5年持续提升。

数据来源:米内网

总的来看,由于宏观经济下行,以及医药终端市场规模的不断扩大和药品销售价格下降等因素的影响,国内医药终端市场发展同样从高增长时代进入高质量发展阶段,“慢增长”或者“低增长”成为行业常态。

从终端结构来看,虽然公立医院终端居于绝对主导地位,但是市场份额呈持续下滑态势;因政策影响,以基层医疗机构为代表的广阔市场,市场份额持续提升;这与其他领域企业重视的以三线以下城市、县镇与农村地区为代表的下沉市场逻辑一致。

公立医院数量持续增加

在公立医院终端,按照医院所处地区的不同;行业一般分为城市公立医院和县级公立医院两大市场;据统计,2019年公立医院终端销售额保持稳定增长态势,达11951亿元,较2018年增长3.6%。其中城市公立医院市场2019年销售额8739亿元,同比增长3.0%;县级公立医院市场2019年销售额3212亿元,同比增长5.1%;虽然县级公立医院市场增速明显快于城市公立医院,但是增速同样呈下滑态势。

数据来源:米内网

另据国际咨询公司IQVIA发布的2019年《中国医院药品统计报告》,受医保谈判及带量采购政策落地实施影响,2019年国内百床以上医院药品市场总销售额达到8473亿人民币,全年同比增长9.4%,增速远高于2018的3.5%;产量销量的提升和新产品的上市是市场规模增长的主要驱动力。

从不同企业表现来看,跨国企业2019销售额增长率超过15%;本土企业也呈增长态势,达到7.3%。从地域上看,跨国药企不断加大下沉的力度,在二、三、四线城市的渗透效果明显,跨国药企在四线城市的增速超过22%;彰显了以县域医疗为代表的广阔市场的巨大前景。

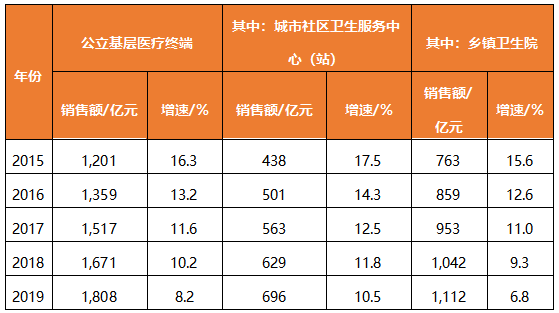

公立基层医疗终端持续增加

基层医疗终端包括各类门诊部(所)、村卫生室以及占主导地位的乡镇(街道)卫生院和城市社区卫生服务中心(站)。据统计,2019年公立基层医疗终端实现药品销售额1808亿元,较2018年同比增长8.2%;增速不仅高于全终端整体情况,也明显高于公立医院端和零售药店端。其中:城市社区卫生服务中心(站)2019年销售额达696亿元,较2018年增长10.5%;乡镇卫生院市场销售额1112亿元,同比增长6.8%。

数据来源:米内网

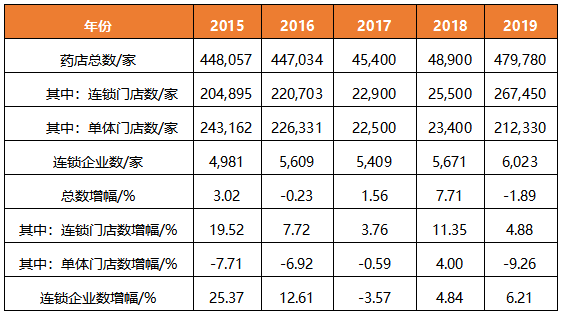

零售药店数量有所下降

连锁率的提升也将导致连锁企业的数量大量增加,将从2018年11月底的5671家增至2019年末的6023家,净增352家,增幅为6.21%。同时,这些连锁企业控制的门店从255000家进一步涨至267450家,净增12450家,增幅4.88%。单一连锁控制的门店数从2018年的44.97家降至44.40家。全国药店数量现在净减少,而连锁企业控制的门店却同步上升,这一减一增背后压缩的正是单体药店的发展空间。

数据来源:中国药店

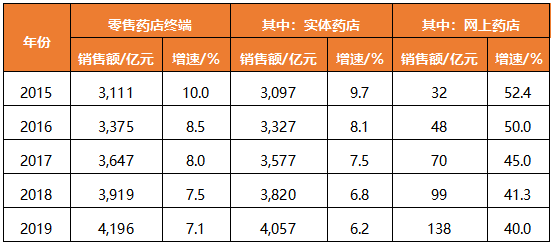

近五年药品零售渠道销售额及增长率

数据来源:米内网

此外,专注于零售市场研究的中康咨询、中国药店甚至IQIVA都发布了各自对于2019年零售市场的销售观点,虽然各家数据有所差异,但是对于行业增速下行趋势的判断是一致的。

数据来源:中康咨询、中国药店、IQIVA

零售终端发展影响因素与挑战

做为重要的药品终端销售渠道之一,零售的价值备受行业关注。但是由于医改政策的作用和新技术、新业态的出现,零售市场的发展态势时有反复。在特定的时段范围内的驱动因素可能加速发展,也可能受某些因素的干扰迟滞不前。但是总的来说,受益于医药终端市场的持续扩容和新型业态的出现,零售市场发展整体上呈现稳中向好的态势。

医改政策的扰动

2019年3月下旬开始,4+7带量采购试点工作进入落地实施阶段;2019年年底,4+7试点全面扩容。在带量采购积极推进的背景下,中标产品降价之后按照通用名确定医保支付价,引起零售市场患者趋于分化,理性驱使价格敏感型患者回流到医院市场购买低价格中选产品,落标原研产品及仿制药转战药店零售市场,这一小趋势的变化必将导致药品经营品类发生变化。随着带量采购范围的不断扩大,如何在与公立医疗机构的竞争中获得优势成为零售药店不得不面对的问题。

2020年4月28日,国家医保局发布了《基本医疗保险用药管理暂行办法(征求意见稿)》,提出:“乙类OTC、保健品或将不能用医保”。如果该条政策最终被采纳推行,必将对零售市场该类产品的销售造成冲击。

医药电商的冲击

据数据显示,全国药店订单数2019年共计60.4亿张,相较2018年下滑0.5 %。与药店订单数下滑趋势相反的是各电商平台快速增加的订单数量和成交额;例如阿里健康大药房2019年财年实现营收42.27亿元,较2018财年增加91.3%;其中2020年一季度实现营收34.45亿元,较2019年一季度增加114.6%。八点健闻甚至报道称,2019年京东健康零售占全国医药零售15%的市场份额,京东大药房已经成为全国规模最大的医疗零售渠道。

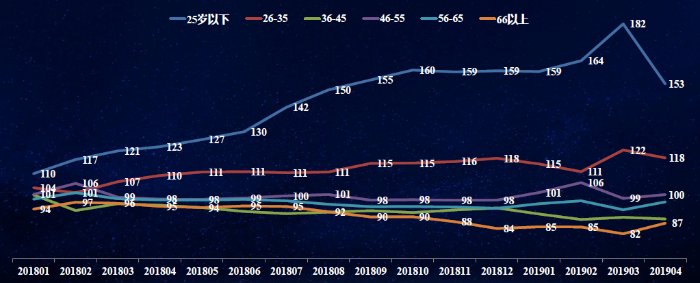

消费者行为变化

2019年全国居民人均可支配收入30733元,比上年增长8.9%。其中,城镇居民人均可支配收入42359元,比上年增长7.9%;农村居民人均可支配收入16021元,比上年增长9.6%。全年全国居民人均消费支出21559元,比上年增长8.6%。城镇居民人均消费支出28063元,增长7.5%;农村居民人均消费支出13328元,增长9.9%。全国居民人均医疗保健支出1902元,占消费支出的8.8%,无论是支出金额还是占比,均较2018年有所增加。

数据来源:中康咨询

2020年零售终端发展趋势探讨

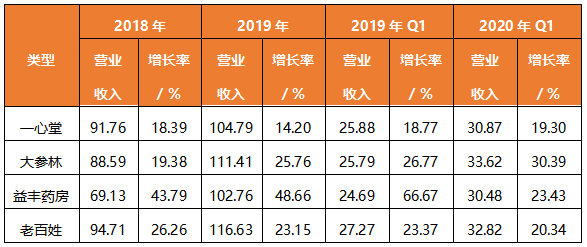

低增长加剧行业集中度快速提升

在此大背景下,行业内部分化加剧,头部企业凭借着规模优势,获得远超过行业平均增速的发展速度。低增速冲击对企业的抗风险能力要求进一步提升,大型连锁企业借助资本力量加快并购扩张速度,实现跨区域的发展和规模的提升。四大上市零售连锁企业先后推出了加盟业务,巩固自身的优势地位;在龙头企业的挤压之下,部分中小型零售连锁企业选择以重组或者联盟等方式实现连锁化经营,行业集中度明显增加。

数据来源:wind

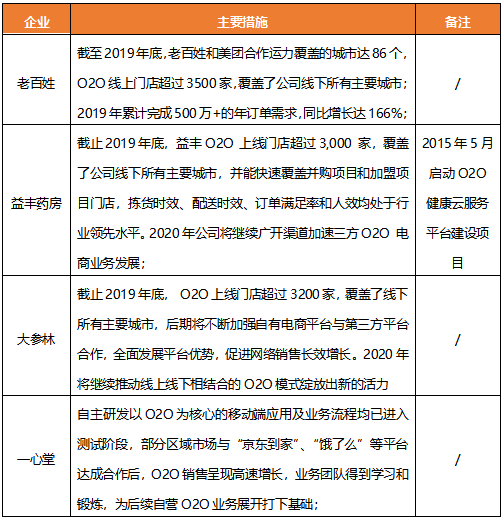

疫情加速推动药店新兴业务崛起

与中小药店受到疫情冲击经营平衡压力加大不同的是,因为防控疫情工作的需要,医保加快了线上药品销售的支持力度,‘医+药+保’的模式有利于具有线下医保资质的零售药店开展医药新零售(O2O)业务。作为传统药店应对客流量下滑的有效举措,经过新零售技术和思想改造后的实体药店,客流量不仅来自于3km半径内的自然流量,还增加了包括饿了么、京东到家、阿里健康等平台的公域流量,服务半径的扩大自然而然的带来客流量的增加。医药O2O的便捷性与线上医保支付的加持,拥有线下医保资质的新零售药店将获得新的发展机会。

零售药店新兴业务快速发展

资料来源:各企业2019年年报

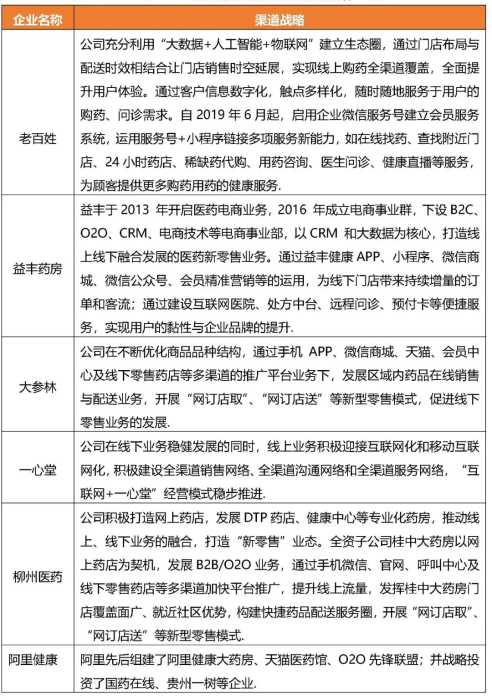

全渠道的经营理念逐渐成为共识

电商的出现在一定的程度对实体药店的销售造成分流,资本市场也曾担心以电商为核心的医药新零售业务崛起会对二级市场的龙头企业收益带来冲击;这是因为未来药品零售的销售渠道如果以线上为主,以线下重资产模式为代表的零售连锁企业显然竞争不过以轻资产模式为代表,互联网基因强大的以阿里、京东和拼多多的为首的电商企业。

全渠道的经营战略逐步成为行业共识

资料来源:各企业年报、公开信息

责任编辑:中物联医药物流分会

责任编辑:中物联医药物流分会